お電話でのお問い合わせ

受付時間(平日)

9:00~20:00

0120-400-800

お問い合わせ

年中無休|24時間受付

お電話でのお問い合わせ

受付時間(平日)

9:00~20:00

0120-400-800

お問い合わせ

年中無休|24時間受付

2020年9月11日

配偶者居住権が、2020年4月1日から施行されました。

2018年の民法改正による配偶者居住権に関して、相続登記の必要性や相続税計算、評価についてご説明します。

2018年(平成30年)に民法および家事事件手続法の一部法改正が成立したことで、配偶者居住権が創設されました。

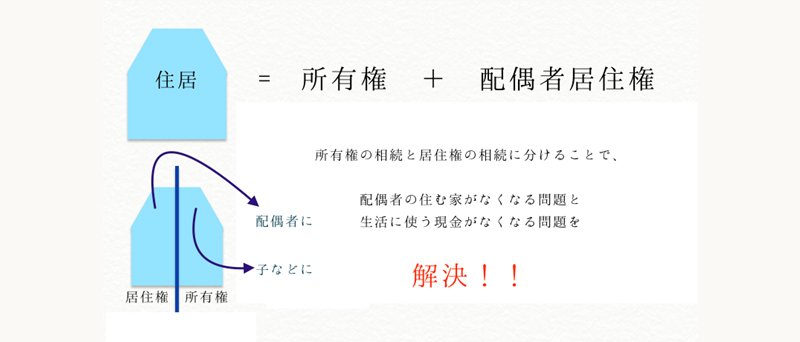

配偶者居住権は、住宅の相続権を所有権と居住権に分けた際の、居住権にあたります。

民法改正により、配偶者居住権で居住権を得た配偶者は、亡くなるまでその住居に永久に住むことができるようになります。

配偶者がそこに住んでいても、所有権を相続した人の名前で相続登記が必要です。

今回の改正で配偶者居住権が創設されましたが、これは居住権を配偶者が所有しているだけにすぎません。

登記することによる登記事項証明書は、不動産に関して誰にどのような権利があるか証明するものです。

これは公的資料であり、不動産の購入や賃貸、担保にして融資を受けるための判断材料として使用されます。

第3者が建物を購入したものの、居住権が別の人にあり住むことができないなどがないように、配偶者居住権を適用した場合には相続登記をきちんとしておきましょう。

(そのようなことは不動産などを通じて伝えられると思いますが…)

コラム「不動産の名義変更、相続登記をしない場合のデメリット」もぜひご確認ください。

遺言などで配偶者居住権について書き残されていた場合、相続放棄することが可能です。

配偶者居住権により住宅を相続することで、その他マイナスの財産まで相続しなければいけなくなります。

マイナスの財産が多いため相続放棄したい場合には、配偶者居住権も相続放棄することになります。

相続放棄については、コラム「相続で借金など負債・債務があるときの対処法」で確認しておきましょう。

配偶者居住権により、相続税評価額が変わってくるかと思います。

配偶者居住権と所有権でわけて相続するため、住宅の評価額をそれぞれの権利で分割します。

例えば、評価額3,000万円の住宅を、1,000万円の配偶者居住権と2,000万円の所有権に分けるといった感じです。

この相続税評価額の算出方法については国税庁のHP(https://www.nta.go.jp/m/taxanswer/4666.htm)をご確認いただければと思います。

相続税を計算する際には、財産評価として土地評価などを行います。

配偶者居住権で住宅を相続した場合の相続税について計算してみました。

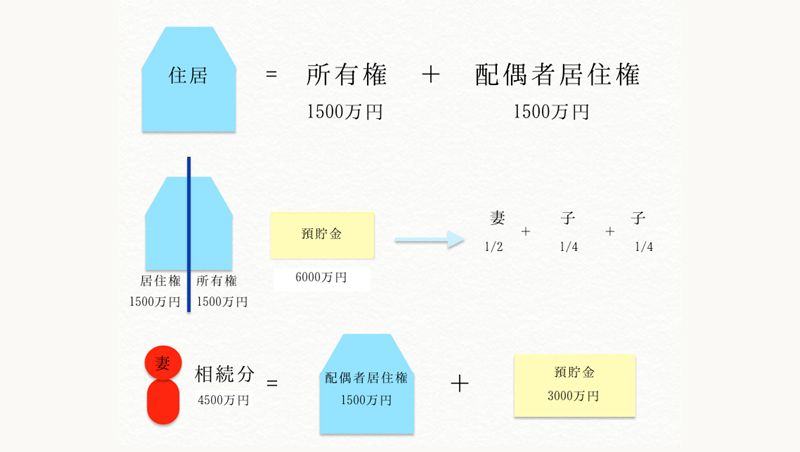

上の表で、妻は住居1,500万円の配偶者居住権を相続、残りの所有権を子が相続。

預貯金6,000万円を法定相続分で分割、妻は預貯金3,000万円、子はそれぞれ預貯金1,500万円を相続したとします。

9,000万円 - (3,000万円 + 600万円 × 3) = 4,200万円

基礎控除額を超えてしまうため、相続税申告・納付が必要です。

それぞれ、以下のように相続税を計算します。

*妻の相続税:4,200万円 × 1/2 = 2,100万円に課税

2,100万円 × 15% - 50万円 = 265万円

配偶者控除が適用され、配偶者の法定相続分に相当する相続税額までは控除されるため、相続税は0円となります。

*子の相続税:4,200万円 × 1/4 = 1,050万円に課税

1,050万円 × 15% - 50万円 = 107.5万円

未成年者控除や障害者控除などがない限りは、この相続税を納付します。

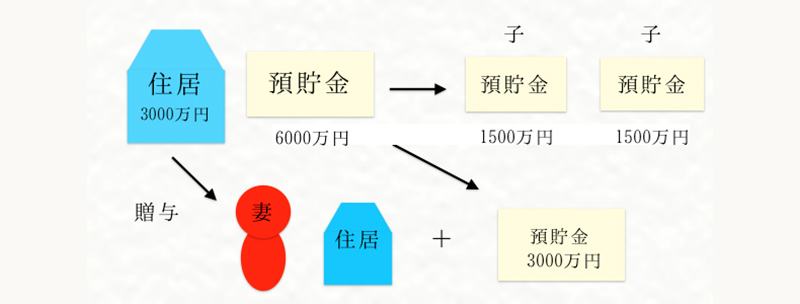

上の表のように、妻は生前に住居3,000万円を贈与されていたとします。この場合、住居は遺産分割の対象から外れ、預貯金6,000万円のみを分割します。今回は預貯金を法定相続分で分割、妻は預貯金3,000万円、子はそれぞれ預貯金1,500万円を相続したとします。

6,000万円 - (3,000万円 + 600万円 × 3) = 1,200万円

基礎控除額を超えてしまうため、相続税申告・納付が必要です。

それぞれ、以下のように相続税を計算します。

*妻の相続税:1,200万円 × 1/2 = 600万円に課税

600万円 × 10% = 60万円

配偶者控除が適用され、相続税は0円となります。

*子の相続税:1,200万円 × 1/4 = 300万円に課税

300万円 × 10% = 30万円

未成年者控除や障害者控除などがない限りは、この相続税を納付します。

相続税の計算方法についてもご確認ください。

配偶者居住権を適用した後に考えておきたいのは、配偶者が亡くなった場合、もしくは所有権を相続した者が亡くなった場合かと思います。

二次相続で考えられる問題について、相続の方法や登記について考えてみました。

これは、所有権を持つ方が亡くなった場合が考えられます。

配偶者居住権は消滅していませんので、このまま住宅の所有権が財産として相続されるでしょう。

配偶者が亡くなった場合、配偶者の一身上の権利である配偶者居住権は消滅します。

そして、所有権を持つ者に住宅の権利が全てうつりますので、その分の評価額は上がることが考えられます。

この点について、評価額がどうなるか、二次相続の発生時に関する所有権への課税など決められていくのではないでしょうか。

二次相続については、コラム「一次相続と二次相続、相続税対策は必要?」でご確認ください。

配偶者居住権と同じく、民法改正で施行が決まった「特別寄与料の請求権」についてもご確認ください。

不動産の相続について、不安や疑問な点がある方は、ぜひ弊社にご相談ください。