相続税対策

お電話でのお問い合わせ

受付時間(平日)

9:00~20:00

0120-400-800

お問い合わせ

年中無休|24時間受付

お電話でのお問い合わせ

受付時間(平日)

9:00~20:00

0120-400-800

お問い合わせ

年中無休|24時間受付

相続税対策

INDEX

税務調査とは、税務署の調査官が納税者の申告内容を資料などで確認し、納税が正しいものかどうか調査することです。

相続人が相続税の申告を行った後、税務署は提出された申告書に、誤りがないかなどの確認を行います。

その際に、税務署が誤りや不明点を詳しく調べたいとした場合に、納税者の承諾を得て税務調査を行います。

一般的には、”正しい税金の申告をするための指導”と言われていますが、税務署は申告漏れがないか誤りがないかと目を光らせていることでしょう。

相続税は、他の税金と比べて、税務調査を受ける確率が高くなっています。

平成28年の国税庁のデータでは、相続税の申告書を提出した方105,880人のうち、税務調査の件数は12,116件の11.4%、約10人に1人の割合で税務調査となっています。

また、税務調査を受けた方のうち、9,930件の82.0%、10人中約8人が何かしらの「申告漏れ」を指摘されて、追加で納税をしています。

国税庁では、国税局と税務署にある全国の納税や申告に関する情報を、国税総合管理システムで管理しています。

この情報をもとに、相続税の申告漏れがないか、相続税の金額が正しいか確認されています。

これらから、申告が適正でない可能性があると判断された場合に、税務調査が行われます。

実際に税務調査が行われると、8割以上の件数で申告漏れなどにより追微課税が発生しています。

それでは、税務調査が行われやすいかどうかの基準はあるのでしょうか。

相続税の無申告者

死亡届が提出された時点で、様々な機関がその情報を取得します。

税務署でもそれに即して、銀行や生命保険などから情報を入手します。

それをもとに、相続税の無申告がされていない場合は、申告漏れがないかどうか確認作業を行うため、税務調査が行われやすいでしょう。

2億円以上の相続財産を持つ富裕層

国税局には、富裕層対策の専門の人が存在します。

必然的に相続税が発生する金額であるため、他にも資産があるのではないかという調査が行われます。

金額が金額なだけに、適切な相続税の申告がされているか確認のための調査と思うと良いでしょう。

海外資産の所持

資産運用も多様化しており、国外で資産運用を行っている方も多くなりました。

この時代の流れに対応して、税務署は海外資産や資産運用の状況把握を行なっています。

また最近では、仮想通貨のやりとりも積極的に行われており、資産運用や所持の仕方も変わってきました。

他に資産があるかどうか調べたい、海外資産などの申告方法がわからない、そんな場合は1度税理士に相談すると良いでしょう。

税務署は、納税者へ税務調査の連絡をする前に、事前調査を行っています。

不動産

被相続人の死亡届が提出された段階で、役場から税務署に不動産情報が送られます。 名義変更が行われた際には、法務局から情報を入手しています。 そこから相続税が発生するかどうか、計算方法が適切かを確認しています。

銀行預金など

各金融機関に税務署から照会を依頼することで、相続人の了承なしに金融資産情報を入手します。

入手した時点の銀行預金残高から、お金の動きをたどって相続発生時の残高を推測します。

生命保険

生命保険会社は、保険金の支払い報告書と契約者変更情報を税務署へ提出しています。

それらの保険金の内容や名義変更などの情報より、相続が発生した時点の生命保険の契約内容を確認します。

その他

所得税申告書や源泉徴収書に加えて、高級外車や所有マンションなど様々な資料や情報を入手しています。

それら金融資産を元に、被相続者の過去5年分のお金・株式などの移動や、使用用途などを調べています。

場合によっては、相続人の資産が不自然に多くないかなどの調査がされていることもあります。

悪質な脱税などの際に行われる強制調査でなければ、事前に税務署から納税者に電話による確認があり、任意の元で税務調査が行われます。

日程調整も可能で、税理士などの立ち会いも認められています。

相続税の申告をしていない人を対象に、税務調査よりも前の相続税の申告期限2~3か月前に連絡が入り、相続税申告書が送付されることもあります。

相続税を支払う必要があるかわからない場合は、はやめに税理士などの専門家に相談しましょう。

相続専門の詳しい税理士であれば、税務調査になりにくい申告書の作成を教えてくれたり、税務調査の対象になった場合でも代わりに調査の対応をしてくれたりします。

税務調査に備えて、資料や現物がないと税務調査が長引いたり不利になったりすることがあります。以下の事前準備を行っておきましょう。

可能であれば、生前に被相続人と相続人とで財産調査を行い、財産目録を作成しておきましょう。

そうでない場合、相続が発生した段階で財産となる見込みのあるものを、財産調査などを行い把握しましょう。

生前贈与を行なった場合、どのような財産をどれくらい贈与したか、その都度記録しておくことが重要です。

税務調査では、生前贈与の贈与税が正しく申告・納付されていたのか、これをもとに確認されます。

遺言書がある場合、それに則った相続を行いますが、ない場合は相続人で誰が何の財産をどのように相続するか、遺産分割協議を行って決めます。

この遺産分割協議は、相続税の額に影響するため、できるだけ詳細に記録を残しておきましょう。

相続税の税務調査では、相続税の多額な修正が必要な場合があります。

これらの事前準備の段階で不安な点があれば、迷わず税務調査の立ち会いを税理士に依頼した方が良いでしょう。

税務署が相続税の税務調査を行う場合、ほとんどは以下の流れとなるため、手続きなどを把握しておきましょう。

この税務調査には、税理士が立ち会うことも可能です。

電話での日時調整

提出した相続税の申告書に基づいて、相続人の代表者に税務署から電話で連絡がかかってきます。

税理士に依頼していた場合は、税理士へ連絡がきます。

日時の指定がされますが、都合が悪ければ変更することも可能です。

原則は、被相続人が生前住んでいた場所で、可能な限り相続人全員が立ち会う必要があります。

税務調査当時の流れ

税務調査の日10時頃に、税務署の調査官2人が相続する現物や資料の確認に来ます。

この職員は国税調査官と呼ばれ、質問役とメモを取る役にわかれて調査を行います。

午前は和やかな雑談とともに、たくさんの質問によるヒアリングがされます。

12時になると休憩に入り、1時間後に通帳や帳簿などの確認を再開します。

午前の和やかな雑談のように感じられる質問では、生活状況やどのようにお金が使われていたか、他に財産がないかなどを冷静に調べています。

場合によっては、個人の手帳などを見せてもらいたい、収入や生活状況はどうかも聞かれ、財産と収入のバランスが取れているか確認が行われます。

午後は、午前の質問を踏まえて休憩時間に練られた質問や、遺産分割協議書通りに財産の分割がされたかなどの確認をします。それが終われば、税務調査が終わります。

調査資料の精査をする期間

相続財産の現物確認などの税務調査を終えると、調査官は税務署に必要な資料を持って帰ります。

場合によっては、コピーを頼まれることもあるため、用意しておくと良いでしょう。

そこから、約2週間〜1ヶ月程度の精査が行われるため、その期間は返事待ちとなります。

税務調査の結果報告と修正申告

調査官の精査が終わると、税務調査の結果報告が行われます。

調査結果は相続人の代表者に報告され税理士が関わっていた場合には税理士にも伝えられます。

その報告では、追徴税があるかどうか、あればその理由と金額が伝えられ、もし相続税申告を終えておいる場合には、修正申告が求められることもあります。

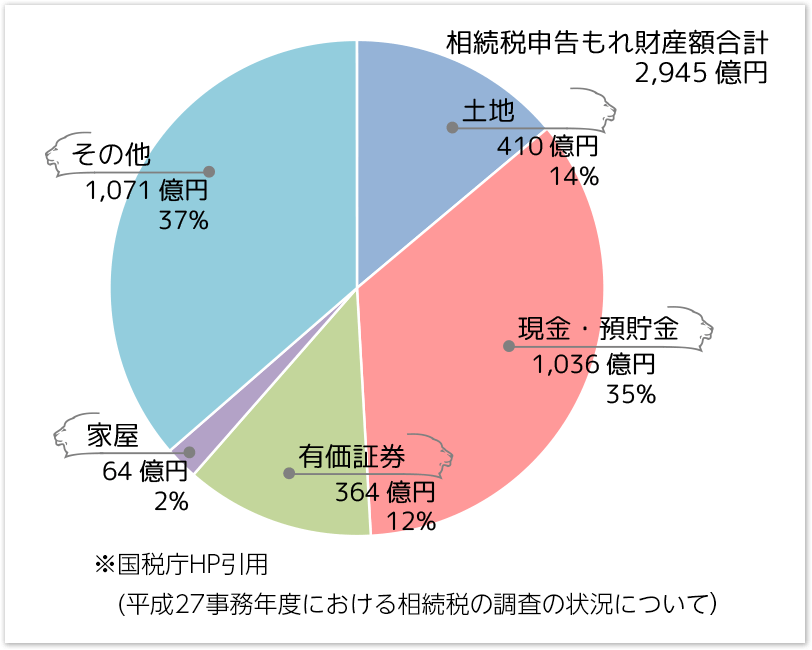

期限までに申告された財産の中で最も多いものは、土地や建物などの「不動産」。

それに対し、申告漏れと指摘される財産の多くは「現金や預貯金」です。

専業主婦や未成年の子ども名義の金融資産がある場合には、注意が必要です。

財産の名義が亡くなった人ではなくても、亡くなった人の稼ぎによる財産には、すべて相続税かかります。

例えば専業主婦の方が、亡くなった夫からもらった生活費をコツコツ貯めて口座に2000万円があるとします。

この2000万円は、専業主婦である奥さんの名義を借りて夫が貯めたものとみなされて、相続税がかかってしまいます。

相続税の申告と支払いを10ヶ月以内に済ませれば、とりあえずは相続の手続きは終了です。

しかし、支払った相続税が少なすぎる場合や、逆に多すぎる場合があります。

支払った相続税が少なすぎる場合は、不足分を支払わなければいけません。

払い過ぎている場合には、払い過ぎた相続税を取り戻すことができます。

相続税還付については、こちらをご覧ください。

支払った相続税が、本来支払うべき相続税より少なかった場合などには、修正申告を行います。

修正申告に期限はありませんが、下記のようなことがあるため、できるだけ早めに行った方が良いでしょう。

延滞税

納税の期限に遅れて納税した場合

過少申告加算税

期限までに相続税申告をしたが、不足があった場合

無申告加算税

期限までに相続税申告をしなかった場合

重加算税

隠蔽や脱税などで、故意に納税を免れようとした場合

延滞税は利息に相当する税金で、支払いが遅れた日数に応じてかかります。 本来の期限から2か月間は年2.8%の割合ですが、それを過ぎると年9.1%という高い割合になります。

不足していた分の相続税 + 利息である延滞税の他に、過少申告加算税がかかります。税額は修正申告で納める相続税の10%相当額ですが、追加で納める相続税の金額によっては、さらに大きくなる場合もあります。税務署から指摘される前に自主的に修正申告をすることで、過少申告加算税はかかりませんので、誤って申告をしていたら、すぐに修正申告をしたほうがいいでしょう。

期限後に自分から申告した場合には、5%の加算税で済みます。それ以外の、税務署の指摘を受けてからの申告では、納付税額が50万円以下の場合には15%、50万円を超える場合には20%の税がかかります。

過少申告の場合は35%、無申告の場合は40%の追加税となります。重加算税がかかるときには、過少申告加算税や無申告加算税はかかりません。

できれば税務調査は避けたいものではないでしょうか。

その場合には、書面添付制度を税理士に依頼することもできます。これは、この相続に関わる件について、税理士が責任を持って書面で説明を行い、税務調査の代わりに税務署で調査を受けるというものです。

自宅での税務調査が完全になくなる制度とは言い切れませんが、負担は少なくなるでしょう。

税務調査の立ち会いだけでなく、そもそも税務調査になりにくい申告書の作成を税理士に依頼することもできます。

1度相談してみると良いでしょう。

通常の相続手続きは、あらゆる専門家と連絡をとり、様々な相続手続きを行う必要があります。 相続人の方が、すべての相続手続きを行うことは、手続き漏れの可能性もあり、手続き漏れによって 必要以上の支払いが発生してしまうこともあります。 渋谷にある税理士法人フォーエイトは、「相続代理店」として認められた税理士事務所です。 「相続代理店」だからこそ、面倒な手続きを全て専門チームで対応いたします。 お客様は、連絡の窓口が渋谷にある当社1つとなり、スムーズな相続手続きが行えます。安心して当社に全ての 手続きをお任せください。